Champion Iron annonce un résultat net record pour son premier trimestre de l'exercice financier 2021

Résultat net record de 75,6 M$ malgré la nécessité d'adapter les opérations face à la pandémie de la COVID-19

MONTRÉAL, le 28 juill. 2020 /CNW Telbec/ - Champion Iron Limited (TSX: CIA) (ASX: CIA) (« Champion » ou la « Société ») a le plaisir d'annoncer de solides résultats opérationnels et financiers pour le premier trimestre terminé le 30 juin 2020 de l'exercice financier se terminant le 31 mars 2021.

Pour tous les détails concernant les états financiers consolidés résumés non audités et le rapport de gestion pour le trimestre terminé le 30 juin 2020, veuillez consulter les documents de la Société déposés sur SEDAR (www.sedar.com), auprès de l'ASX (www.asx.com.au) ou sur le site Web de la Société (www.championiron.com). Tous les montants sont en dollars canadiens, sauf indication contraire.

Détails relatifs à la conférence téléphonique

Champion tiendra une conférence téléphonique et une webdiffusion le mercredi 29 juillet 2020 à 8 h 30 HAE (heure de Montréal) / le 29 juillet 2020 à 22 h 30 HAEA (heure de Sydney) pour discuter des résultats du premier trimestre de l'exercice financier 2021. Les détails relatifs à la conférence téléphonique sont fournis à la fin du présent communiqué.

1. FAITS SAILLANTS

Santé et sécurité

- Aucun cas positif à la COVID-19 n'a été recensé au sein de la Société;

- En étroite collaboration avec ses travailleurs syndiqués, ses sous-traitants et les communautés locales, la Société a adapté ses activités et a déployé des mesures conformément aux directives du Gouvernement du Québec (le « Gouvernement ») en réaction à la pandémie de la COVID-19;

- La Société a mis en œuvre et révise en continu ses mesures et ses protocoles afin de minimiser les risques liés à la COVID-19; lesquels sont prévus de maintenir en place afin d'assurer la santé et la sécurité des employés, des partenaires et des communautés locales;

- La Société a collaboré avec les agences de transport interrégionales, de concert avec le Gouvernement, afin de faciliter les déplacements jusqu'au Lac Bloom et d'atténuer les risques liés à la COVID-19 pour les communautés locales; et

- Une attention soutenue de la Société en matière de santé et de sécurité.

Financiers

- Revenus de 244,6 M$ pour le trimestre terminé le 30 juin 2020, comparativement à 277,9 M$ pour la période comparative en 2019;

- BAIIA1 de 127,7 M$ pour le trimestre terminé le 30 juin 2020, ou une marge BAIIA1 de 52 %, comparativement à un BAIIA1 de 166,9 M$, ou une marge BAIIA1 de 60 %, à la même période l'an dernier;

- Résultat net trimestriel record de 75,6 M$ pour le trimestre terminé le 30 juin 2020 (bénéfice par action de 0,16 $), comparativement à un résultat net de 74,2 M$ à la même période l'an dernier (bénéfice par action de 0,09 $); en excluant les coûts supplémentaires liés à la pandémie de la COVID-19 pour le trimestre, la Société a généré un résultat net ajusté1 de 78,0 M$, pour un bénéfice par action ajusté1 de 0,17 $ pour le trimestre terminé le 30 juin 2020;

- Flux de trésorerie nets liés aux activités d'exploitation de 75,3 M$ pour le trimestre terminé le 30 juin 2020, ce qui représente des flux de trésorerie liés aux activités d'exploitation par action1 de 0,16 $, comparativement à 91,9 M$ ou 0,21 $ par action1, respectivement, à la même période l'an dernier; et

- Liquidités2 de 347,5M$ au 30 juin 2020, comparativement à 298,7 M$ au 31 mars 2020.

Opérationnels

- À la suite des directives du Gouvernement visant à limiter la propagation de la COVID-19, le 24 mars 2020, la Société a annoncé qu'elle réduira les activités à la mine du Lac Bloom. Le Gouvernement a par la suite émis de nouvelles directives, entrant en vigueur le 15 avril 2020, auxquelles la Société s'est conformée en reprenant graduellement les opérations au Lac Bloom suite à l'annonce du 23 avril 2020 puisque les activités minières ont été reconnues par le Gouvernement comme un « service prioritaire »; les mines ont alors pu reprendre leurs opérations régulières au Québec;

- Production trimestrielle de 1 798 800 tmh de concentré de minerai de fer à haute teneur (66,5 % Fe) pour le trimestre terminé le 30 juin 2020, comparativement à 1 989 400 tmh de concentré de minerai de fer à haute teneur (66,2 % Fe) à la même période l'an dernier;

- Taux de récupération de 82,3 % pour le trimestre terminé le 30 juin 2020, comparativement à un taux de récupération de 82,1 % pour le même trimestre en 2019;

- Coût comptant total franco à bord (« FAB »)1 (« coût comptant total » ou « coût comptant ») de 58,4 $/tms (42,2 $ US/tms) (C1) pour le trimestre terminé le 30 juin 2020, comparativement à 54,3 $/tms (40,6 $ US/tms) pour le même trimestre en 2019; et

- Suivant la confirmation que son premier test de production commerciale s'était qualifié à titre de matériel d'alimentation pour la production de boulettes à réduction directe (« RD »), la Société a produit un autre lot de 207 900 tmh de concentré de minerai de fer à 67,8 % Fe, convenant à la RD avec un contenu combiné en silice et alumine de 2,68 %.

Autres développements

- En lien avec le projet de la phase II d'expansion du Lac Bloom, qui propose de doubler la capacité nominale de la mine à 15 Mtpa, la Société a relancé certains investissements discrétionnaires et a augmenté de 30 M$ son budget initial de 68 M$ annoncé le 20 juin 2019 en lien avec la phase II, afin de faire avancer le projet prudemment, tout en s'assurant d'atteindre les étapes clés de l'échéancier, en attente de la décision finale du conseil d'administration qui a été reportée à une date ultérieure;

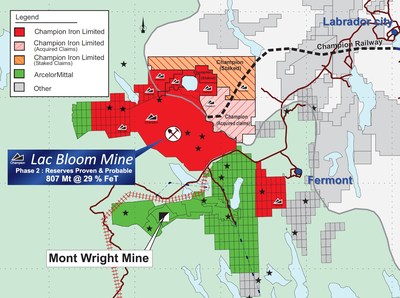

- La Société s'est positionnée pour profiter d'autres opportunités de croissance en augmentant la superficie des titres miniers d'exploration adjacents au bail minier du Lac Bloom de plus de 175 %, suivant l'acquisition de 152 titres miniers d'exploration (38 km2) et le jalonnement de 127 titres miniers d'exploration (31,75 km2), directement au nord du complexe minier du Lac Bloom;

- Signature d'un contrat de transport prévoyant un navire par mois jusqu'en décembre 2020 au prix convenu de 15,46 $ US par tonne majoré des commissions de transit; et

- Publication du premier rapport de développement durable de la Société, mettant en lumière son alignement avec les parties prenantes et sa diligence face à ses responsabilités sociales et de gouvernance d'entreprise, lequel est disponible sur le site Web de la Société à l'adresse : www.championiron.com.

« Les résultats d'aujourd'hui continuent de mettre en lumière l'agilité de notre équipe qui a réussi à adapter nos opérations tout en préservant les valeurs fondamentales de l'entreprise. Malgré le fait que nous ayons dû temporairement réduire les opérations au début du trimestre, afin de se conformer aux directives du Gouvernement visant à limiter la propagation de la COVID-19, notre Société a livré un rendement record tout en déployant des mesures rigoureuses afin d'atténuer les risques liés à la COVID-19. De plus, la production et l'expédition d'un nouveau lot de concentré de minerai de fer convenant à la RD, combiné à l'augmentation notable des titres miniers détenus adjacents à nos opérations et notre diligence dans la gestion de la pandémie sont autant de gestes qui confirment la position de notre Société comme chef de file de l'industrie. Avec les opérations qui reprennent normalement au Lac Bloom, nous continuons de mettre l'accent sur la santé et la sécurité de nos employés, de nos partenaires et des communautés », a déclaré David Cataford, chef de la direction de Champion.

2. RÉACTION À LA PANDÉMIE DE LA COVID-19

La pandémie de la COVID-19 a nui à l'économie mondiale, a généré beaucoup d'incertitude économique et a perturbé les marchés financiers. Toutefois, la santé et la sécurité de nos employés, de nos partenaires et des communautés locales ont toujours été une priorité pour la Société, de telle sorte que face à la pandémie de la COVID-19, les opérations ont rapidement été adaptées de façon à respecter les directives du Gouvernement et, en collaboration avec les communautés locales, des mesures ont été mises en œuvre pour contribuer à l'effort collectif visant à limiter la propagation de la COVID-19. Jusqu'à maintenant, aucun cas positif à la COVID-19 n'a été recensé au sein de la Société.

Le 24 mars 2020, la Société a annoncé la réduction des opérations au Lac Bloom, suivant une directive du Gouvernement exigeant que les activités minières soient réduites au minimum dans la province. Afin de se conformer aux directives du Gouvernement, tous les travaux discrétionnaires ont été suspendus et les opérations ont été limitées à une seule ligne de production, à la gestion des résidus miniers, au traitement des eaux et à l'entretien général. Le 23 avril 2020, la Société a annoncé qu'elle reviendrait graduellement à son rythme d'opérations régulières au Lac Bloom, suivant l'annonce du Gouvernement qu'à compter du 15 avril 2020, les activités minières étaient désormais considérées comme un « service prioritaire » et que la Société pourrait donc reprendre ses activités régulières, à la condition de respecter les directives visant à contenir les risques liés à la pandémie de la COVID-19. Alors que la Société continue d'accorder une attention soutenue à la santé et la sécurité de ses travailleurs, ses partenaires et les communautés, les opérations à la mine du Lac Bloom ont repris graduellement et ont ainsi atteint la capacité nominale en juin 2020.

Durant le trimestre terminé le 30 juin 2020, Champion a déployé de nombreuses mesures afin d'atténuer les risques liés à la pandémie de la COVID-19, en conformité des directives du Gouvernement. Parmi les mesures de sécurité mises en place, on note un suivi plus serré de la santé des employés, un contrôle de la température avant les déplacements et à l'entrée du site du Lac Bloom, des mesures d'isolement par rapport aux communautés environnantes, une augmentation de la capacité des moyens de transport afin de permettre le respect des mesures de distanciation sociale adéquates, des horaires de travail adaptés pour réduire le volume de déplacements, un soutien médical accru, et de nouveaux protocoles de désinfection et de distanciation sur le site minier. En plus des mesures et des protocoles mis en place très rapidement, dès le début de la pandémie, la Société a récemment déployé de nouvelles mesures afin d'atténuer les risques liés à la COVID-19, incluant un protocole obligatoire de gestion de la maladie pour les cas présumés, un processus d'audit interne afin d'évaluer les protocoles en lien avec la COVID-19, un registre de traçabilité des employés en réaction à l'infection possible d'un travailleur, une séance d'information obligatoire pour tous les nouveaux sous-traitants et employés, et un suivi des mesures adoptées par les sous-traitants pour gérer la pandémie de la COVID-19. Les mesures présentement en place font l'objet d'un suivi et sont révisées par les employés sur le site et, au besoin, par un comité de direction mis sur pied pour adapter les opérations au contexte de pandémie. De plus, plusieurs canaux de communication ont été créés afin d'assurer une supervision adéquate et communiquer toute nouvelle mesure mise en œuvre.

Les protocoles opérationnels mis en place pour réduire les risques pour nos travailleurs, et les mesures adoptées afin de participer à l'effort collectif visant à limiter la propagation de la COVID-19 ont affecté les résultats opérationnels durant le trimestre qui vient de se terminer. La période de réduction des opérations, ainsi que le débit de traitement réduit durant la période de reprise graduelle, se sont soldées par une diminution de la production d'environ 10 % comparativement au même trimestre de l'exercice financier précédent. Comme la Société s'affairait à mettre en place les meilleures pratiques tout en gérant sa réaction à la pandémie de la COVID-19, des coûts d'exploitation directs substantiels et marginaux ont été engagés durant le trimestre terminé le 30 juin 2020, totalisant 4,6 M$ ou 2,6 $/tms. Des coûts spécifiques liés à la COVID-19 pourraient continuer d'être engagés dans un avenir prévisible et pourraient même augmenter si la Société accentue ses mesures de protection. Bien que le taux d'absentéisme n'ait pas fluctué significativement au sein de l'entreprise, certains secteurs opérationnels ont été retardés, notamment les activités liées au forage de production, où des retards se sont accumulés, et les activités d'extraction des roches stériles en ont souffert. Même si la Société a dû fonctionner à un niveau nettement réduit par rapport à sa capacité nominale pendant un certain temps durant le trimestre, la Société a démontré son agilité et a réussi à maximiser ses opérations, minimisant ainsi l'impact global de la pandémie en livrant une production et des ventes trimestrielles de 1,8 million de tmh.

Afin de réduire son risque de liquidité, la Société a décidé de se prévaloir des mesures temporaires d'allègement fiscal mises en place en raison de la COVID-19 tel qu'annoncé par le gouvernement fédéral et provincial au Canada, qui permettent le report du paiement de l'impôt sur les bénéfices et de l'impôt minier jusqu'au 30 septembre 2020. En date du 30 juin 2020, la Société a reporté le paiement de l'impôt sur les bénéfices lié à l'exercice financier terminé le 31 mars 2020, s'élevant à 57,8 M$, ainsi que les acomptes provisionnels mensuels d'impôt sur les bénéfices et d'impôt minier pour la période d'avril à juin 2020 inclusivement, pour un montant total de 14,2 M$. La Société continuera de suivre et de s'adapter aux changements rapides de l'économie mondiale engendrés par la pandémie. De plus, les efforts consentis par la Société pour renforcer son bilan ces dernières années lui procurent aujourd'hui une marge de manœuvre financière qui lui permet de composer avec les impacts négatifs de la volatilité des prix pour le minerai de fer et leurs effets sur ses opérations. En date du 30 juin 2020, la Société disposait de liquidités1 totalisant 347,5 M$, et n'avait aucun remboursement de dette requis d'ici le mois de juin 2021. Si la Société ne s'était pas prévalu des mesures temporaires d'allègement fiscal offertes par le gouvernement fédéral et provincial en lien avec la COVID-19 et n'avait pas reporté le versement des passifs d'impôt, les liquidités de la Société s'élèveraient à 275,5 M$ au 30 juin 2020.

Malgré l'impact économique de la pandémie de la COVID-19, les prix pour le minerai de fer sont restés robustes tout au long du premier trimestre de l'exercice financier 2021, procurant des marges d'exploitation intéressantes. Bien que la Société gère ses opérations et ses liquidités de façon à atténuer les risques liés à la pandémie de la COVID-19, l'étendue des impacts sur nos opérations et nos flux de trésorerie dépendra de l'évolution future de cette crise sanitaire, compte tenu du degré d'incertitude élevé quant aux impacts ultimes que la pandémie de la COVID-19 aura sur l'économie mondiale et sur la demande pour le concentré de minerai de fer.

3. ACTIVITÉS D'EXPLOITATION DE LA MINE DU LAC BLOOM

|

Trimestres terminés le |

||

|

30 juin |

||

|

2020 |

2019 |

|

|

Données d'exploitation |

||

|

Stérile extrait (tmh) |

2 612 800 |

3 580 900 |

|

Minerai extrait (tmh) |

4 682 600 |

5 105 100 |

|

Matériel extrait (tmh) |

7 295 400 |

8 686 000 |

|

Ratio de découverture ou décapage |

0,6 |

0,7 |

|

Minerai broyé (tmh) |

4 604 600 |

4 780 000 |

|

Teneur d'alimentation (% Fe) |

31,3 |

32,5 |

|

Récupération du fer (%) |

82,3 |

82,1 |

|

Teneur du produit (% Fe) |

66,5 |

66,2 |

|

Concentré de minerai de fer produit (tmh) |

1 798 800 |

1 989 400 |

|

Concentré de minerai de fer vendu (tms) |

1 758 800 |

1 906 700 |

|

Données financières (en milliers de dollars) |

||

|

Revenus |

244 574 |

277 914 |

|

Coût des ventes |

102 776 |

103 607 |

|

Coût des ventes - coûts marginaux liés à la COVID-19 |

4 562 |

-- |

|

Autres dépenses |

9 541 |

7 371 |

|

Charges financières nettes (produits financiers nets) |

(1 322) |

29 052 |

|

Résultat net |

75 556 |

74 241 |

|

BAIIA1 |

127 695 |

166 936 |

|

Statistiques (en dollars par tms vendue) |

||

|

Prix de vente moyen réalisé1 |

139,1 |

145,7 |

|

Coût comptant total (C1)1 |

58,4 |

54,3 |

|

Coût de maintien tout inclus1 |

64,8 |

62,8 |

|

Marge d'exploitation1 |

74,3 |

82,9 |

Rendement opérationnel

Le 24 mars 2020, la Société a annoncé la réduction de ses opérations à la suite des directives du gouvernement dans le contexte de la pandémie de la COVID-19, exigeant que les activités minières soient réduites au minimum dans la province. Les opérations ont repris progressivement à la suite de l'annonce de la Société à compter du 23 avril 2020, suivant l'annonce du gouvernement à l'effet que les activités minières étaient désormais considérées comme un « service prioritaire ». Bien que la Société ait opéré à capacité minimale pendant un certain temps et que ses activités à la mine aient été perturbées, les interventions rapides de la direction face à la pandémie de la COVID-19 ont permis de minimiser ses impacts sur les opérations. Ceci a permis à la production d'atteindre près de 1,8 million de tmh, un niveau comparable à la capacité nominale de l'usine, correspondant à une réduction de 10 % comparativement au même trimestre de l'exercice financier précédent.

La production trimestrielle a aussi été affectée par un arrêt semestriel planifié. En raison des nouvelles mesures liées à la COVID-19 et des pertes d'efficience qui en découlent, la portée de l'arrêt planifié a été réduite et le nombre de jours d'arrêt a été augmenté. Une minime proportion des travaux initialement prévus lors de cet arrêt planifié n'a pas été complétée, et le reste des travaux requis a été reporté et devrait être terminé au courant de l'année. Le deuxième arrêt planifié est prévu au troisième trimestre de l'exercice financier de Champion se terminant le 31 mars 2021.

Durant le trimestre terminé le 30 juin 2020, 7 295 400 tonnes de matériel ont été extraites, comparativement à 8,686,000 tonnes à la même période l'an dernier, pour une diminution de 16 %. Cette diminution est attribuable à l'impact négatif de la pandémie de la COVID-19 sur plusieurs des activités de la Société, incluant : un taux réduit d'extraction minière en raison de la nécessité de se conformer aux directives de santé publique émises par le Gouvernement; une réduction de l'entretien d'équipement en raison des ressources limitées découlant de la COVID-19, ce qui a eu des répercussions néfastes sur la disponibilité de l'équipement; et l'arrivée des travailleurs saisonniers, qui a nécessité des efforts accrus d'intégration et de formation.

L'usine a traité 4 604 600 tonnes de minerai durant le premier trimestre de l'exercice financier 2021, comparativement à 4 780 000 tonnes à la période correspondante l'an dernier, pour une diminution de 4 %. La variation est une conséquence directe de la réduction imposée en raison de la COVID-19, puisque pendant un certain temps, une seule ligne de production sur deux est restée en fonction.

La Société a atteint un taux de récupération moyen de 82,3 % durant le premier trimestre de l'exercice financier 2021, comparativement à un taux de récupération du fer de 82,1 % à la même période l'an dernier, pour un taux qui est resté relativement stable. Plusieurs facteurs ont eu un impact négatif sur le taux de récupération durant le trimestre, notamment la réduction des opérations de la Société au début du trimestre en raison de la pandémie de la COVID-19, la teneur d'alimentation plus basse, et l'expédition d'un deuxième lot de concentré à basse teneur en silice. À la suite des résultats positifs du test de production commerciale au trimestre précédent, des producteurs de boulettes de RD et des exploitants d'usines de minerai de fer traité par réduction directe (« FRD ») ont accepté les spécifications du produit de la Société, ce qui confirme la capacité de la mine du Lac Bloom de produire un concentré de minerai de fer convenant à la RD. Avec ses spécifications de produit confirmées, la Société a produit un deuxième lot de 207 900 tmh de concentré de minerai de fer à 67,8 % Fe avec un contenu combiné en silice et alumine de 2,68 % convenant à la RD, à la demande d'un client du Moyen-Orient. Cette production spécifique de concentré à basse teneur en silice a eu pour effet de réduire le taux de récupération trimestriel de 0,6 %. Ce deuxième lot confirme la capacité de la Société de vendre son minerai à des producteurs de boulettes de RD pouvant être converties par les producteurs de FRD et utilisées dans les fours à arc électriques, qui représentent une proportion croissante de la capacité mondiale de production d'acier. Ceci permettrait potentiellement à la Société de desservir de nouveaux clients et confirme que le Lac Bloom est l'un des rares gisements en production dans le monde qui pourrait adapter son produit pour répondre à l'évolution potentielle des méthodes de fabrication de l'acier au cours des années à venir.

Grâce à ces éléments, la mine du Lac Bloom a produit 1 798 800 tmh de concentré de minerai de fer à haute teneur (66,5 % Fe) durant le trimestre terminé le 30 juin 2020, une diminution de 10 % comparativement aux 1 989 400 tmh produites à la même période l'an dernier. La production plus basse est principalement le résultat de la réduction des opérations exigée par le Gouvernement en raison de la pandémie de la COVID-19, mais reste conforme à la capacité nominale de l'usine.

La réduction de 8 % du concentré de minerai de fer vendu durant le trimestre terminé le 30 juin 2020, comparativement à la même période l'an dernier, est le résultat direct de la baisse de production découlant de la réduction des opérations exigée par le Gouvernement en raison de la pandémie de la COVID-19, en partie compensée par la vente des stocks élevés de minerai de fer disponibles à la fin du mois de mars 2020.

4. RENDEMENT FINANCIER

A. Revenus

Au cours du trimestre terminé le 30 juin 2020, un total de 1 758 800 tonnes de concentré de minerai de fer à haute teneur ont été vendues à un prix réalisé brut CFR Chine de 107,8 $ US/tms, avant les ajustements liés aux ventes provisoires et les frais de transport maritime. Le prix de vente brut réalisé de 107,8 $ US/tms représente une prime de 15,5 % par rapport au prix de référence Platts TSI IODEX 62 % Fe CFR Chine (« P62 »), comparativement à une prime de 9 % au trimestre précédent. Le prix de vente réalisé brut reflète le moment des ventes ainsi que le prix à terme à la date de règlement prévue pour les 1 310 000 tonnes expédiées durant la période.

Bien que la pandémie de la COVID-19 ait ébranlé les économies de nombreux pays partout dans le monde, la Chine a quant à elle démontré sa résilience économique et a atteint des taux records de production d'acier, pendant que les aciéries d'Europe, du Moyen-Orient et de l'Extrême-Orient réduisaient leur production tout au long du premier trimestre de l'exercice financier 2021 de la Société. Les produits de minerai de fer normalement consommés par plusieurs producteurs sidérurgiques qui ont été affectés négativement par la pandémie ont rapidement été redirigés vers la Chine où l'on a pu observer une forte augmentation des entrées de produits de minerai de fer. Bien que la demande pour le concentré de minerai de fer à haute teneur demeure robuste, la concurrence observée par un excédent d'offre de boulettes de minerai qui a subi une correction pour s'établir à un prix nettement plus bas que les dernières années, a créé, durant la période, une pression à la baisse sur la prime du minerai de fer à haute teneur. Les boulettes de minerai de fer sont principalement consommées par les producteurs d'acier européens, qui ont sensiblement réduit leurs niveaux de production durant la période, créant une offre excessive de boulettes qui se sont ainsi retrouvées sur le marché asiatique. Puisque le concentré de minerai de fer à haute teneur doit souvent concurrencer les boulettes, la Société a réalisé des prix de vente réduits à l'indice P65, variant de 0,50 $ à 3,80 $ par tms vendue pour une partie de ses expéditions, en raison de la concurrence découlant de la prime réduite pour les boulettes durant la période. Alors que les producteurs de boulettes ajustent leur production en réaction à la demande réduite de la part des clients européens et que la dynamique mondiale se stabilise, la Société ne s'attend pas à devoir réduire ses prix à l'indice P65 pour ses ventes à plus long terme. Ces facteurs, combinés aux pénuries de matériel à haute teneur sur les marchés au début de l'année 2019, alors que certains grands producteurs ont connu des problèmes opérationnels, contribuant à une pression à la hausse sur les prix du minerai de fer à haute teneur l'an dernier, expliquent la variation du prix réalisé brut, qui est passé de 119,3 $ US/tms pour le trimestre terminé le 30 juin 2019 à 107,8 $ US/tms durant le trimestre terminé le 30 juin 2020.

Le prix réalisé brut, de 107,8 $ US/tms pour le trimestre qui vient de se terminer, est similaire à l'indice P65 moyen pour le trimestre de 108,3 $ US/tms, de telle sorte que la Société continue de démontrer sa capacité à réaliser les bénéfices associés à la production de minerai de fer à haute teneur plutôt que du matériel comparable à l'indice P62.

Les frais de transport maritime sont restés bas durant les deux trimestres terminés les 30 juin 2020 et 2019. Durant le premier trimestre de l'exercice financier 2021 de la Société, la chute des prix pour le carburant et la réduction des expéditions du Brésil ont eu pour effet de réduire les frais de transport maritime, tandis qu'à la même période l'an dernier, l'impact des problèmes qu'un des grands producteurs avait connu au début de l'année 2019 sur les tarifs de fret mondiaux avait eu pour effet de réduire les frais de transport maritime de la Société. La variation des frais de transport avec l'indice C3 est principalement attribuable aux dates de réservation des navires. Bien que la Société ait bénéficié de frais de transport maritime plus bas durant le trimestre, moins de navires ont été réservés à l'avance en avril, compte tenu des incertitudes liées à la COVID-19 et de la réduction de ses opérations, ce qui a empêché la Société de profiter pleinement du niveau historiquement bas de l'indice C3. La Société a récemment conclu un contrat de transport couvrant une partie de ses volumes prévus.

Durant le trimestre terminé le 30 juin 2020, un prix final a été établi pour 851 000 tonnes qui étaient en transit à la fin du quatrième trimestre de la Société terminé le 31 mars 2020. De plus, 80 000 tonnes expédiées avant le 31 mars 2020 faisaient toujours l'objet d'une évaluation du prix durant le trimestre récemment complété. Conséquemment, les revenus associés à ces 931 000 tonnes, lesquels ont été comptabilisés au quatrième trimestre de l'exercice terminé le 31 mars 2020, ont été augmentés de 16 424 000 $ US durant le trimestre terminé le 30 juin 2020. Compte tenu de ces éléments, le prix FAB moyen net réalisé au premier trimestre terminé le 30 juin 2020 a été revu à la hausse de 9,3 $ US/tms.

En déduisant les frais de transport maritime de 16,8 $ US/tms et en ajoutant l'ajustement lié aux ventes provisoires de 9,3 $ US/tms, la Société a réalisé un prix moyen net de 100,3 $ US (139,1 $ CA) par tonne pour son minerai de fer à haute teneur livré au client final, bénéficiant d'un taux de change moyen de 1,3853 $ CA / $ US. Conséquemment, les revenus ont totalisé 244 574 000 $ pour le trimestre terminé le 30 juin 2020, comparativement à 277 914 000 $ à la même période l'an dernier.

B. Coût des ventes

Le coût des ventes comprend le coût des opérations minières, du traitement du minerai et les dépenses générales et administratives du site minier.

Durant le trimestre terminé le 30 juin 2020, le coût comptant total1 ou le coût comptant C1[5] par tonne, excluant les frais marginaux spécifiques et non récurrents liés à la COVID-19, a totalisé 58,4 $/tms, comparativement à 54,3 $/tms à la même période l'an dernier. Le coût comptant C11 du trimestre reflète l'impact de différents facteurs, notamment les pertes d'efficience liées aux mesures de prévention contre la COVID-19 associées aux protocoles de distanciation sociale et l'impact volumique négatif des ventes réduites de concentré de minerai de fer, puisque les coûts fixes sont restés inchangés. Afin de maintenir ses effectifs, la Société a décidé de garder l'ensemble de sa main-d'œuvre sur la liste de paie durant la période de pandémie, malgré le taux de production réduit imposé par les directives de santé publique du Gouvernement.

À la suite des résultats positifs du test de production commerciale réalisé au trimestre précédent, en vertu duquel des producteurs de boulettes de RD et des exploitants d'usines de FRD ont confirmé les spécifications du produit et donc la capacité de la mine du Lac Bloom de produire un concentré convenant à la RD, la Société a produit 207 900 tmh supplémentaires de concentré de minerai de fer convenant à la RD à la demande d'un client du Moyen-Orient. Ce deuxième lot expédié par navire démontre la capacité de la Société de produire ce matériel de minerai de fer distinctif rapidement, en ajustant simplement le schéma de traitement de l'usine. La Société continue d'optimiser ses méthodes de production en lien avec ce produit dans le but de réduire les coûts d'exploitation et améliorer la qualité du produit au fil du temps.

Le coût comptant a été affecté négativement par les coûts des opérations portuaires de la Société ferroviaire et portuaire de Pointe-Noire (la « SFPPN ») qui étaient plus élevés qu'au trimestre comparatif en 2019. Toutefois, la Société est confiante qu'elle bénéficiera des mesures correctives mises en place par la SFPPN, puisque les coûts pour les opérations portuaires de la SFPPN ont commencé à diminuer comparativement au dernier trimestre de l'exercice financier terminé le 31 mars 2020.

C. Coût des ventes - Coûts marginaux liés à la COVID-19

En lien avec les directives du Gouvernement, Champion a mis en œuvre plusieurs mesures dans le cadre de ses efforts pour atténuer les risques liés à la pandémie de la COVID-19. La Société a engagé des coûts d'exploitation directs, marginaux et non récurrents de 4 562 000 $ ou 2,6 $/tms pour le trimestre terminé le 30 juin 2020. Ces coûts n'incluent pas les pertes d'efficience ni l'impact volumique des coûts fixes découlant des taux de production réduits en raison de la pandémie, qui touchent tous les secteurs des activités minières de la Société. Ces coûts spécifiques se composent principalement des primes versées aux employés en raison des horaires de travail ajustés, des coûts de transport accrus et des coûts marginaux pour le nettoyage et la désinfection des installations. Bien que les horaires de travail aient été adaptés et que les primes associées aient été versées durant le trimestre terminé le 30 juin 2020, la Société a repris ses horaires de travail réguliers à la fin de juin 2020. Malgré le fait que les coûts associés aux horaires révisés et aux primes associées ne soient pas récurrents, la Société continuera de déployer des mesures pour atténuer les risques liés à la COVID-19 sur le site et auprès des communautés locales. Conséquemment, des coûts spécifiques liés à la COVID-19 pourraient continuer d'être engagés d'ici la fin de l'exercice financier 2021 et pourraient même augmenter si la Société accentue ses propres mesures de protection.

D. Marge brute

La marge brute pour le trimestre terminé le 30 juin 2020 a totalisé 128 296 000 $, comparativement à 170 693 000 $ à la même période l'an dernier. Le prix du concentré de minerai de fer a suivi une tendance à la hausse durant le trimestre terminé le 30 juin 2020, toutefois le prix de vente moyen réalisé1 était plus faible, à 139,1 $ comparativement au prix de vente moyen2 exceptionnellement élevé de 145,7 $ enregistré à la même période l'an dernier. Par conséquent, la diminution de la marge brute est attribuable à une baisse des revenus résultant du prix de vente moyen réalisé plus bas et d'une réduction des volumes de concentré de minerai de fer vendu. La marge brute a aussi diminué en raison des coûts marginaux liés à la COVID-19, qui ont totalisé 4 562 000 $ ou 2,6 $/tms durant la période et de la charge de dépréciation plus élevée attribuable aux investissements antérieurs consentis pour augmenter la production de concentré et surpasser la capacité nominale de la mine. Les coûts de production sont restés stables comparativement à la même période l'an dernier.

E. Autres dépenses

La diminution des paiements fondés sur des actions reflète le cours de l'action plus bas d'une période à l'autre, combiné à l'octroi de primes annuelles liées au rendement durant l'exercice financier terminé le 31 mars 2020.

L'augmentation des dépenses générales et administratives durant le trimestre terminé le 30 juin 2020, comparativement à la même période l'année précédente, est attribuable aux salaires et avantages plus élevés en raison d'un effectif plus important, aux honoraires professionnels plus élevés et à la prime annuelle plus élevée pour l'assurance-responsabilité des administrateurs et des dirigeants de la Société. La hausse est en partie compensée par une diminution des frais de déplacement en raison de la pandémie de la COVID-19.

Les dépenses liées à la responsabilité sociale de l'entreprise (« RSE ») comprennent principalement les taxes versées à la communauté comme les taxes foncières et scolaires, ainsi que les dépenses de la Société liées à l'entente sur les répercussions et les avantages (« ERA ») avec les Premières Nations. La hausse des dépenses liées à la RSE reflète l'importance de plus en plus grande accordée par la Société au développement durable. De plus, la Société a publié son premier rapport de développement durable, mettant en lumière son alignement avec les parties prenantes et sa diligence face à ses responsabilités environnementales, sociales et de gouvernance. Le rapport de développement durable est disponible sur le site Web de la Société au : www.championiron.com.

F. Charges financières nettes (produits financiers nets)

Les produits financiers nets ont totalisé 1 322 000 $ pour le trimestre terminé le 30 juin 2020, comparativement à des charges financières nettes de 29 052 000 $ à la même période l'an dernier. Les charges financières nettes et les produits financiers nets se composent principalement des intérêts sur la dette à long terme, des gains et des pertes de change sur les comptes débiteurs, les liquidités et la dette à long terme, de la variation de la juste valeur des instruments dérivés liés aux facilités de crédit antérieures qui ont été remboursées en août 2019, et de la variation de la juste valeur des placements non courants.

La diminution des charges financières nettes est principalement attribuable à l'impact positif du refinancement mis en place par la Société et clôturé le 16 août 2019. En effet, la nouvelle facilité de crédit porte intérêt à un taux annualisé de 3,9 %, comparativement à un taux de 10 % pour les facilités de crédit antérieures. La capitalisation des coûts d'emprunt sur les actifs admissibles durant la période de développement du projet de la phase II d'expansion du Lac Bloom, qui se sont élevés à 931 000 $ pour le trimestre terminé le 30 juin 2020 (montant nul en 2019), a aussi contribué à la variation.

La Société bénéficie d'une couverture naturelle entre ses revenus générés en dollars américains et ses facilités de crédit à terme libellées en dollars américains. L'appréciation du dollar canadien versus le dollar américain en date du 30 juin 2020 comparativement au 31 mars 2020 a contribué au gain de change latent sur la dette à long terme de la Société. Puisque le gain n'a pas été entièrement compensé par la perte latente sur ses comptes débiteurs et ses liquidités libellés en dollars américains, la Société a comptabilisé un gain de change hors caisse de 1 774 000 $ pour le trimestre qui vient de se terminer.

Les facilités de crédit antérieures comprenaient des instruments dérivés incorporés qui devaient être réévalués trimestriellement. À la suite du refinancement clôturé le 16 août 2019, ces instruments dérivés se sont éteints. Ainsi, les variations hors caisse de la juste valeur des instruments financiers dérivés n'affectent plus les résultats trimestriels de la Société. Durant le trimestre terminé le 30 juin 2019, les variations hors caisse défavorables de la juste valeur des instruments financiers dérivés s'étaient élevées à 19 170 000 $.

Les placements non courants en actions ordinaires cotées en bourse sont classés dans les actifs financiers à la juste valeur par le biais du résultat net. Pour le trimestre terminé le 30 juin 2020, l'augmentation nette de la juste valeur des placements non courants en actions ordinaires s'élève à 2 467 000 $ et reflète le cours des actions plus élevé des placements, tandis qu'à la période comparative l'an dernier, la Société avait enregistré une diminution nette de 25 000 $.

G. Impôts sur les bénéfices

La Société et ses filiales sont imposées en Australie ou au Canada. En raison des pertes accumulées avant impôts, il n'y a pas de versement d'impôt sur les bénéfices exigible ou différé relativement aux activités australiennes. Aucun actif d'impôt différé n'est comptabilisé à l'égard des pertes inutilisées en Australie puisque la Société est d'avis qu'il est peu probable qu'elle disposera d'un bénéfice imposable disponible contre lequel les pertes pourraient être appliquées. Minerai de fer Québec (« MFQ »), la filiale d'exploitation de Champion, est assujettie à l'impôt minier au Québec, dont le taux d'imposition progressif varie entre 16 % et 28 %, chaque taux étant appliqué à la tranche appropriée du profit minier de MFQ, en fonction de la marge de profit minier de l'exercice. La marge de profit minier représente le profit minier, tel que défini par la Loi sur l'impôt minier du Québec, divisé par les revenus. Les taux d'imposition progressifs applicables à la marge de profit minier sont les suivants :

|

Échelle d'imposition de la marge de profit minier |

Taux d'imposition |

|

|

Profit minier entre 0 % et 35 % |

16% |

|

|

Profit minier au-delà de 35 %, jusqu'à 50 % |

22% |

|

|

Profit minier au-delà de 50 % |

28% |

|

De plus, MFQ est assujettie à l'impôt sur les bénéfices au Canada, où le taux statutaire combiné, provincial et fédéral, était de 26,50 % pour le trimestre terminé le 30 juin 2020 (26,68 % en 2019).

Durant le trimestre terminé le 30 juin 2020, les charges d'impôt sur les bénéfices et d'impôt minier exigibles ont totalisé 43 442 000 $, comparativement à 53 362 000 $ à la même période l'an dernier. L'écart est principalement attribuable au bénéfice imposable plus faible.

Durant le trimestre terminé le 30 juin 2020, les charges d'impôt sur les bénéfices différés ont totalisé 1 079 000 $, comparativement à 6 667 000 $ à la période comparative. La diminution est attribuable à une diminution de la dépréciation accélérée découlant d'un écart temporaire inférieur entre la valeur comptable nette et la valeur fiscale des actifs de la Société.

H. Résultat net et BAIIA1

Pour le trimestre terminé le 30 juin 2020, la Société a généré un résultat net de 75 556 000 $ (bénéfice par action de 0,16 $), entièrement attribuable aux actionnaires de la Société. À la période comparative l'an dernier, la Société avait généré un résultat net de 74 241 000 $ (bénéfice par action de 0,09 $) dont 38 751 000 $ étaient attribuables aux actionnaires de la Société. La variation reflète la diminution des charges financières nettes et des charges d'impôt sur les bénéfices, compensée par le résultat d'exploitation plus faible.

En excluant les coûts marginaux liés à la COVID-19 qui ont totalisé 4 562 000 $ ou 2,6 $/tms et leur impact fiscal, la Société a généré un résultat net ajusté1 de 78 004 000 $, ou un bénéfice par action ajusté1 de 0,17 $, pour le trimestre terminé le 30 juin 2020.

Durant le trimestre terminé le 30 juin 2020, la Société a généré un BAIIA1 de 127 695 000 $, ou une marge BAIIA1 de 52 %, comparativement à un BAIIA1 de 166 936 000 $, ou une marge BAIIA1 de 60 %, à la même période l'an dernier. Cette variation d'une période à l'autre est principalement attribuable à la diminution du prix de vente moyen réalisé1 combinée au volume de ventes plus faible, ainsi qu'aux coûts marginaux liés à la COVID-19 et au coût comptant total1 plus élevé par tonne.

I. Coût de maintien tout inclus1 (''CMTI'') et marge d'exploitation1

La Société est d'avis que le CMTI1 et la marge d'exploitation1 sont des mesures reflétant les coûts reliés à la production de minerai de fer et servant comme indication de la capacité de la Société à opérer sans dépendre d'emprunts additionnels ou de l'utilisation des liquidités existantes. La Société définit le CMTI1 comme étant le coût comptant total associé à la production de concentré de minerai de fer. Le CMTI1 de la Société représente le total du coût des ventes, des frais administratifs du siège social et des dépenses en immobilisations de maintien, y compris les frais de découverture de la mine, le tout divisé par les tonnes métriques sèches de concentré de minerai de fer vendues pour arriver à un montant par tms.

Durant le trimestre terminé le 30 juin 2020, la Société a enregistré un CMTI1 de 64,8 $/tms, comparativement à 62,8 $/tms à la même période l'an dernier. La variation reflète le coût comptant total1 par tonne vendue plus élevé, les dépenses générales et administratives plus élevées sur le volume de ventes plus faible, en partie compensé par une diminution des investissements de maintien à l'égard des immobilisations corporelles, qui ont été reportés ultérieurement au courant de l'exercice financier 2021, en raison de la réduction des opérations durant la pandémie de COVID-19.

En déduisant le CMTI1 de 64,8 $/tms du prix de vente moyen réalisé1 de 139,1 $/tms, la Société a généré une marge d'exploitation1 de 74,3 $/tms pour chaque tonne de concentré de minerai de fer vendue durant le trimestre terminé le 30 juin 2020, comparativement à 82,9 $/tms à la même période l'an dernier. Puisque le CMTI n'a augmenté que de 3 %, la variation est essentiellement attribuable au prix de vente moyen réalisé1 plus bas.

J. Participation ne donnant pas le contrôle

Suivant l'acquisition par Champion de la participation en capitaux propres de 36,8 % d'Investissement Québec dans MFQ le 16 août 2019, il n'y a plus de participation ne donne pas le contrôle dans MFQ. Investissement Québec, au moment de la transaction, était connu sous le nom de Ressources Québec inc.

5. ACTIVITÉS D'EXPLORATION

Durant le trimestre terminé le 30 juin 2020, la Société a continué de garder toutes ses propriétés en règle et n'a pas conclu d'ententes d'option. Toutefois, la Société n'a pas entrepris de travaux d'exploration au Lac Bloom, ni sur ses autres propriétés. En conséquence, durant le trimestre terminé le 30 juin 2020, 76 000 $ ont été engagés en frais d'exploration et d'évaluation, comparativement à 194 000 $ dans la période comparative. Les dépenses d'exploration comprennent principalement des frais requis pour conserver toutes les propriétés et des coûts d'acquisition pour de jalonnement de titres miniers d'exploration supplémentaires.

Le 2 avril 2020, la Société a jalonné un bloc de claims couvrant une superficie de 31,75 km2 directement au nord du bail minier du Lac Bloom de MFQ et contigu aux autres blocs de titres miniers dans ce secteur. De plus, la Société a fait l'acquisition d'autres titres miniers totalisant 38 km2 également situés directement au nord du complexe minier du Lac Bloom. À la suite de ces transactions, la Société contrôle désormais un bloc de titres miniers totalisant 178,16 km2 situé dans la province de Terre-Neuve-et-Labrador et dans la province de Québec, directement au nord et à l'ouest du bail minier du Lac Bloom.

Les réserves actuelles au Lac Bloom sont estimées suffisantes pour soutenir les opérations minières pour une période de vingt ans, toutefois les titres miniers acquis procurent de nouvelles opportunités à la Société et s'inscrivent dans le cadre de la stratégie de la Société qui vise à accroître l'étendue des gisements à proximité du complexe minier du Lac Bloom dans la mesure du possible.

6. MISE À JOUR SUR LA PHASE II D'EXPANSION DU LAC BLOOM

Le 20 juin 2019, Champion a annoncé les conclusions de l'Étude de Faisabilité du Lac Bloom (l'« Étude de Faisabilité ») préparée conformément aux exigences du Règlement 43-101 sur l'information concernant les projets miniers (le « Règlement 43-101 ») (voir le communiqué du 20 juin 2019 disponible sous le profil de la Société sur SEDAR au : www.sedar.com, auprès de l'ASX au : www.asx.com.au et sur le site Web de la Société au : www.championiron.com) qui faisait état de réserves minérales prouvées et probables estimées à 807 millions de tonnes à une teneur moyenne de 29,0 % Fe. Le projet de la phase II d'expansion, tel que détaillé dans l'étude de faisabilité, vise à doubler la capacité nominale du Lac Bloom à 15 Mtpa de concentré de minerai de fer à 66,2 % Fe, en terminant la construction d'une deuxième usine, dont la construction avait été amorcée par l'ancien propriétaire de la mine. En se basant sur le nouveau plan minier optimisé, le taux d'extraction minière au Lac Bloom serait aussi augmenté pour accélérer l'approvisionnement de minerai aux installations d'usinage agrandies, tout en conservant une durée d'exploitation de 20 ans.

L'étude de faisabilité envisage une période de construction de 21 mois moyennant des dépenses en immobilisations estimées à 633,4 M$, incluant 44 M$ en dépôts. Les paramètres économiques du projet, basés sur un prix pour le minerai de fer de 83,9 $ US/t selon l'indice IODEX 65 % Fe CFR Chine (« P65 » ou « Platts 65 »), indiquent une valeur actualisée nette (« VAN ») après impôt à un taux de 8 % de 2 384 M$, phases I et II combinées, et un taux de rendement interne (« TRI ») après impôt de 33,4 %. Sur la durée d'exploitation, le coût comptant total1 projeté serait de 46,6 $/t tandis que le coût de maintien tout inclus1 serait de 52,3 $/t.

Le 20 juin 2019, la Société a aussi annoncé l'approbation d'un budget initial de 68 M$ pour financer et faire avancer le projet de la phase II d'expansion en 2019 et jusqu'en 2020, dans l'intention d'assurer le respect de l'échéancier du projet proposé dans l'étude de faisabilité. Les travaux réalisés jusqu'à maintenant ont permis de réduire sensiblement les risques associés à l'échéancier du projet, en complétant les travaux de cimenterie et les ouvrages de génie civil, éliminant ainsi les risques liés aux variations saisonnières pouvant affecter la réalisation du projet.

Compte tenu de l'incertitude mondiale découlant de la pandémie de la COVID-19, la Société a annoncé, le 24 mars 2020, que ses intentions et ses plans dans le cadre de la phase II d'expansion, qui devaient initialement être annoncés vers le milieu de l'année civile, seraient annoncés à une date ultérieure et que les dépenses d'investissement discrétionnaires avaient été suspendues. Par conséquent, durant le premier trimestre de l'exercice financier 2021, les activités dans le cadre du projet de la phase II d'expansion se sont limitées à l'avancement de l'ingénierie détaillée, au maintien du dialogue avec les communautés locales et à la poursuite de la production de spirales requises dans le cadre du procédé de récupération de l'usine du Lac Bloom.

Avec les mesures mises en place pour atténuer les risques liés à la COVID-19, la Société a relancé certains investissements discrétionnaires et a augmenté de 30 M$ le budget initial de 68 M$ annoncé le 20 juin 2019 qui s'établit maintenant à 98 M$, afin de faire avancer le projet prudemment, tout en s'assurant d'atteindre les étapes clés de l'échéancier, en attente de la décision finale du conseil d'administration qui a été reportée à une date ultérieure.

La Société n'a connaissance d'aucune nouvelle information ou donnée qui aurait une incidence importante sur les renseignements inclus dans l'Étude de Faisabilité et confirme que toutes les hypothèses importantes et les paramètres techniques qui sous-tendent les estimations dans l'Étude de Faisabilité s'appliquent toujours et n'ont pas subi de changements substantiels.

7. FLUX DE TRÉSORERIE - ACHAT D'IMMOBILISATIONS CORPORELLES

Durant le trimestre terminé le 30 juin 2020, la Société a investi 23 621 000 $ dans l'achat d'immobilisations corporelles, comparativement à 26 477 000 $ à la même période l'an dernier. Le tableau suivant résume les investissements qui ont été faits :

|

Trimestres terminés le |

||

|

30 juin |

||

|

2020 |

2019 |

|

|

(en milliers de dollars) |

||

|

Rehaussement des digues de retenue des résidus miniers |

554 |

5 369 |

|

Déblaiement et activités minières |

2 630 |

3 267 |

|

Réfection de l'équipement minier |

2 762 |

3 314 |

|

Dépenses en immobilisations de maintien |

5 946 |

11 950 |

|

Phase II |

5 839 |

2 313 |

|

Autres dépenses en immobilisations de développement au Lac Bloom |

11 836 |

12 214 |

|

Achat d'immobilisations corporelles à même les flux de trésorerie |

23 621 |

26 477 |

En 2019, la Société avait décidé d'accélérer la construction du rehaussement des digues de retenue du parc à résidus afin d'assurer le dépôt sécuritaire des résidus. Comme le projet a été finalisé vers la fin de l'automne 2019, les dépenses liées au rehaussement des digues du parc à résidus devraient diminuer au cours des prochaines années. Les dépenses liées au rehaussement des digues pour le trimestre terminé le 30 juin 2020 sont associées à une nouvelle ligne de résidus grossiers. Les travaux de construction sur le projet de digues ont été retardés en raison de la pandémie de la COVID-19 et n'ont repris qu'à la fin du mois de juin 2020. Tous les autres investissements suspendus en lien avec le rehaussement des digues ont été reportés ultérieurement au courant de l'exercice financier se terminant le 31 mars 2021.

Les travaux prévus pour le premier trimestre de l'exercice financier 2021 en lien avec les activités de déblaiement et le programme de réfection de l'équipement minier ont été en partie reportés ultérieurement au courant de l'exercice financier 2021, en raison de la réduction des opérations durant la pandémie de la COVID-19, de telle sorte que les dépenses liées aux activités de découverture et à la réfection de l'équipement minier ont été plus faibles durant le trimestre comparativement à la même période l'an dernier.

L'investissement dans le projet de la phase II d'expansion du Lac Bloom concerne des travaux d'ingénierie détaillée et la production de spirales, et a été financé à même le budget de 68 000 000 $ affecté au projet, qui avait été approuvé durant l'exercice financier 2020. Les dépenses engagées durant la même période l'an dernier étaient aussi liées à des travaux d'ingénierie détaillée.

Pour le trimestre terminé le 30 juin 2020, les autres dépenses en immobilisations de développement au Lac Bloom ont totalisé 11 836 000 $ et se rapportent à des mises à niveau des infrastructures minières et à la mise en service de nouveaux équipements de service, requis pour maintenir le ratio de découverture au niveau requis dans le cadre du plan minier de la phase II. De plus, la Société a fait l'acquisition d'une centaine de wagons usagés au coût de 5 500 000 $. Durant le trimestre terminé le 30 juin 2019, les autres dépenses en immobilisations de développement au Lac Bloom avaient totalisé 12 214 000 $ et se rapportaient à la réalisation de l'étude de faisabilité de la phase II, à la mise à niveau d'infrastructures minières et à des améliorations de la capacité des équipements de service.

8. INFORMATIONS RELATIVES À LA CONFÉRENCE TÉLÉPHONIQUE ET À SA WEBDIFFUSION

Une webdiffusion et une conférence téléphonique au cours desquelles ces résultats seront abordés plus en détails auront lieu le mercredi 29 juillet 2020, à 8 h 30 HNE (heure de Montréal) / le 29 juillet 2020 à 22 h 30 HAEA (heure de Sydney). Les auditeurs pourront suivre une webdiffusion en direct de la conférence téléphonique à partir de la section Investisseurs du site Web de la Société à l'adresse www.championiron.com/investors ou en composant sans frais le 1-888-390-0546 en Amérique du Nord ou le +1-800-076-068 en Australie.

La webdiffusion sera archivée à des fins de consultation et sera disponible sur le site Web de la Société à l'adresse www.championiron.com/investors. Une rediffusion téléphonique sera également disponible dans la semaine suivant la conférence téléphonique, en composant le +1-888-390-0541 en Amérique du Nord ou le +1-416-764-8677 outremer, puis en composant le code d'accès 790506#.

|

_______________________________ |

|

|

1 |

Il s'agit d'une mesure de rendement non conforme aux IFRS qui n'a pas de définition officielle en vertu des IFRS. Consulter la section sur les mesures de rendement non conformes aux IFRS du rapport de gestion à la note 18. |

|

2 |

Les liquidités incluent les espèces et les quasi-espèces ainsi que les investissements à court terme. |

Personne Qualifiée et vérification de données

M. Nabil Tarbouche, géologue senior de la Société (géo.), est une « personne qualifiée » au sens du Règlement 43-101 et a révisé et vérifié le contenu scientifique et technique de ce communiqué. La révision et vérification de M. Tarbouche n'inclus pas l'énoncé que la Société n'a connaissance d'aucune nouvelle information ou donnée qui aurait une incidence importante sur les renseignements inclus dans l'Étude de Faisabilité.

À propos de Champion Iron Limited

La Société, par l'entremise de sa filiale Minerai de fer Québec inc., détient et exploite le complexe minier du Lac Bloom, situé à l'extrémité sud de la Fosse du Labrador, à environ 13 km au nord de Fermont, Québec, et à proximité d'autres producteurs de minerai de fer établis. La mine du Lac Bloom est une mine à ciel ouvert, où l'extraction se fait à l'aide de pelles et de camions, avec un concentrateur d'où le concentré de minerai de fer est expédié par rail, initialement sur le chemin de fer du Lac Bloom, jusqu'au port de chargement situé à Sept-Îles, Québec.

La Société a fait l'acquisition des actifs du Lac Bloom alors que ces derniers étaient sous la protection de la Loi sur la faillite en avril 2016 et suivant la publication d'une étude de faisabilité le 16 février 2017, la Société a remis en service la mine du Lac Bloom en février 2018, pour expédier son premier chargement de minerai de fer le 1er avril 2018. En juin 2019, la Société a publié une étude de faisabilité portant sur la phase II d'expansion qui envisage de doubler la capacité globale du Lac Bloom, de 7,4 Mtpa à 15 Mtpa. Le 16 août 2019, la Société a acquis la participation en capitaux propres de 36,8 % d'Investissement Québec dans Minerai de fer Québec inc., de telle sorte qu'elle détient maintenant 100 % de Minerai de fer Québec inc., propriétaire de la mine du Lac Bloom. Investissement Québec, au moment de la transaction, était connu sous le nom de Ressources Québec inc.

Pour plus d'informations à propos de Champion Iron Limited, veuillez visiter notre site Web à l'adresse : www.championiron.com.

La diffusion du présent communiqué de presse a été autorisée par David Cataford, chef de la direction de Champion Iron Limited.

Renseignements prospectifs

Le présent communiqué de presse renferme certains renseignements et énoncés qui peuvent constituer ou être considérés comme des « renseignements prospectifs » au sens des lois sur les valeurs mobilières applicables (collectivement désignés comme des « énoncés prospectifs » dans les présentes). Excepté les énoncés de faits historiques, tous les énoncés dans le présent communiqué de presse concernant des événements futurs, des développements ou des réalisations que Champion s'attend à voir se réaliser, y compris les attentes de la direction concernant (i) les taux de récupération du fer; (ii) la croissance de la Société; (iii) l'augmentation de la capacité et de la fiabilité de l'usine; (iv) l'amélioration opérationnelle de la Société ou de la SFPPN; (v) la phase II d'expansion de la mine du Lac Bloom et l'échéancier de construction prévu, les dépenses en capital, la VAN et le TRI associés; (vi) le nouveau test de production et son impact sur la possibilité de desservir de nouveaux clients; (vii) l'amélioration de l'efficience opérationnelle de la SFPPN et la réduction associée des coûts des opérations portuaires; (viii) la future capacité d'exploitation estimative de la mine du Lac Bloom; (ix) les besoins en trésorerie de la Société au cours des douze prochains mois; * l'achèvement de la construction d'une expansion potentielle de la mine du Lac Bloom; (xi) la création potentielle d'emplois en lien avec la mine du Lac Bloom; (xii) les fluctuations des frais de transport maritime en lien avec les fluctuations du prix du minerai de fer; (xiii) l'impact des fluctuations des taux de change; (xiv) l'impact des fluctuations des prix pour le concentré de minerai de fer; (xv) la durée d'exploitation de la mine du Lac Bloom; (xvi) la possibilité de reconsidérer la redomiciliation et les futures économies associées; et (xvii) l'efficacité des mesures mises en œuvre pour atténuer le risque lié à la COVID-19 et limiter sa propagation, ainsi que les impacts potentiels de la pandémie de COVID-19 sur les activités de Champion, sa situation financière et ses résultats financiers, sont des énoncés prospectifs. Les énoncés portant sur les « réserves » ou les « ressources » sont considérés comme des énoncés prospectifs puisqu'ils impliquent une évaluation implicite basée sur certaines estimations et hypothèses à l'effet que les réserves et les ressources décrites existent dans les quantités prédites ou estimées et que les réserves pourront être exploitées à profit dans l'avenir. Les réserves réelles pourraient être supérieures ou inférieures aux estimations dont il est question dans le présent document. Les énoncés prospectifs sont des énoncés qui ne sont pas des faits historiques et qui sont généralement, mais pas toujours, identifiés par l'emploi des termes comme « plans », « s'attend à », « devraient », «budget», «est prévu», « estimées », «continue», « prévoit », « projette », « prédit », « a l'intention de », « anticipe », « vise », « cible » ou « est d'avis »,, ou toute version analogue de ces verbes et termes, y compris leurs négatifs, ou qui énoncent que certaines actions, événements ou résultats « peuvent », « doivent » « pourraient », « devraient », « pourront » ou « devront » survenir, se réaliser ou être entrepris. Bien que Champion croie que les attentes exprimées dans ces énoncés prospectifs sont basées sur des hypothèses raisonnables, de tels énoncés prospectifs sont sujets à des risques, incertitudes et autres facteurs connus et inconnus, dont la plupart sont hors du contrôle de la Société, ce qui peut faire en sorte de faire varier substantiellement les résultats, performances ou accomplissements réels de la Société par rapport à ceux qui sont exprimés ou sous-entendus dans ces énoncés prospectifs. Des facteurs susceptibles de causer de telles variations entre les résultats réels et ceux exprimés dans les énoncés prospectifs incluent, sans s'y limiter : les résultats des études de faisabilité; les changements aux hypothèses utilisées pour préparer les études de faisabilité; des retards dans le projet; la disponibilité continue de capital ou de financement ainsi que l'état général de l'économie, du marché et des affaires; les incertitudes générales économiques, concurrentielles, politiques et sociales; les prix futurs du minerai de fer; des défaillances des usines, des équipements ou des procédés à opérer tel que prévu; des retards dans l'obtention d'approbations gouvernementales, des permis nécessaires ou dans l'achèvement d'activités de développement ou de construction; les effets de catastrophes et de crises de santé publique, incluant l'impact de la COVID-19 sur l'économie mondiale, le marché du minerai de fer et les opérations de Champion Iron Limited; ainsi que les facteurs traités dans la section intitulée « Facteurs de risque » dans la notice annuelle 2020 de la Société et les risques et incertitudes traités dans le communiqué de presse de la Société pour l'exercice terminé le 31 mars 2020 et le rapport de gestion pour l'exercice financier terminé le 31 mars 2020, tous disponibles sur SEDAR à l'adresse : www.sedar.com et auprès de l'ASX à l'adresse : www.asx.com.au.

Les énoncés prospectifs dans le présent communiqué de presse sont fondés sur des hypothèses jugées raisonnables de l'avis de la direction et ne sont valides qu'en date du présent communiqué de presse ou aux dates spécifiées dans lesdits énoncés. Champion met en garde le lecteur à l'effet que la liste de risques et d'incertitudes ci-dessus n'est pas exhaustive. Les investisseurs et les autres lecteurs devraient considérer les facteurs ci-dessus avec attention, ainsi que les incertitudes qu'ils représentent et les risques qu'ils comportent. Les énoncés prospectifs comportent des risques inhérents, des incertitudes et d'autres facteurs qui ne peuvent être prédits ni contrôlés par la Société.

Les énoncés prospectifs contenus dans les présentes sont faits en date du présent document, ou à la date ou aux dates spécifiées dans lesdits énoncés. Champion n'assume aucune obligation de publier une mise à jour ou de réviser d'une quelconque façon l'un ou l'autre des énoncés prospectifs contenus dans les présentes, que ce soit à la lumière de nouveaux renseignements ou d'événements futurs ou autres circonstances, sauf si requis par la loi. Si la Société publie une mise à jour de l'un ou de plusieurs des énoncés prospectifs, l'on ne doit pas supposer que d'autres mises à jour suivront à propos de ces énoncés prospectifs ou d'autres énoncés prospectifs.

SOURCE Champion Iron Limited